全球都在降息,你怎么确保自己的钱不缩水?

图/视觉中国

据报道,2月7日,印度央行宣布降息25个基点。而早在1月31日,美联储召开2019年的第一次利率会议,美联储主席鲍威尔在新闻发布会上表示:“加息的理由有所减弱,我需要看到进一步加息的必要性。”舆论认为,美联储的这一轮加息之路已经终结。在中国,尽管央行没有降息,但连续降准下,银行利率已经实质性下降。比如,一些城市的房贷利率由原来上浮30%、20%改为上浮10%。

种种迹象表明,新一轮全球性的利率下降潮已经来临,对于民众来说,如何在这一轮大潮中保持资产不贬值,就成了一个大难题。

奥地利学派的商业循环理论认为,央行压低名义利率,将会给企业发出信号,让企业拉长投资结构,从而造成短暂的经济繁荣,但真实经济中并没有储蓄足够的资本品来支持企业的投资计划,企业会慢慢发现,资本品价格上涨,原来的投资计划并不可行,于是,新的一轮经济调整就会到来。

奥地利学派的这一理论,大致上勾勒了“繁荣-萧条-调整-复苏”的商业循环的面貌。如果每一个商业循环都得以完整完成的话,那就应该在货币宽松期买入周期产品,比如能源、矿产、有色金属等,坐等泡沫的盛宴。当然,由于人们无法预测周期的准确时点,所以,投资仍然是一件困难的事。

这一轮的世界性宽松对投资者的挑战更大。因为,各国总是并没有耐心等到市场自行调整,从而走完一个商业周期。宽松总是匆匆而来,周期越来越短。大约每两三年,就会来一轮宽松。如此一来,经济周期的风险不断叠加,变得更加难以判断。

大体而言,当利率下降,资产价格就会上涨,所以此时应该把现金变成资产。有很多投资者还会尽量扩大负债,因为宽松货币会帮他们摊薄债务,等于是帮他们还了一部分债。事实上,过去的十几年,不少敢于负债买进房产的人,就得到了这一好处。这也使得很多人相信,货币宽松的总趋势不会改变,所以,长期负债持有资产,一定能得到高回报。

但其实,这一策略很可能已经不适应新的经济形势了。

因为,谁都不知道,下一次经济调整会剧烈到什么程度。以前经济增速在10%以上,而现在经济增速6.6%,不同的经济增速,调整的难易程度是有很大差别的。如果负债过高,很有可能无法撑过下一个调整期。

所以,新的降息潮下,在早期持有资产是对的,但是也应该保持狐狸般的警惕,密切关注宏观经济的动向。

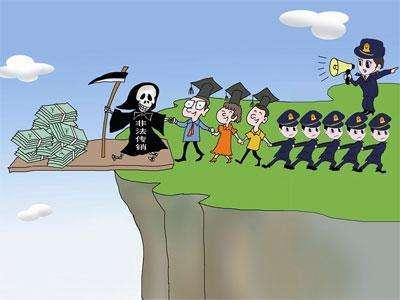

在复杂的宏观经济环境下投资,对于大部分普通人来说,无疑是有巨大难度的。人们常常陷入两难:不投资,持有现金,辛苦钱会缩水;投资,风险又很大。此前的每一轮降息潮下,都有很多人把辛苦钱乃至养老钱投入到各种金融骗局中,很大的原因是,他们被迫投资保值,但又缺乏投资知识和渠道,所以容易亏掉老本。

保护公众财富的最佳方法,是从全球降息潮中抽身出来,始终坚持稳健货币,让市场完成自发调整的周期。对于暂时的经济困难,通过更多的改革来解决。只有良好的市场环境、不断提高的生产效率,才能有公众财富的不断积累。

□邓新华(媒体人)

编辑 李冰冰 校对 李世辉

来源:新京报

565

565 9.4万

9.4万