二季度房产金融数据解读:房产市场回暖,带动房贷余额明显提升

一、M1-M2剪刀差预计将进一步缩小

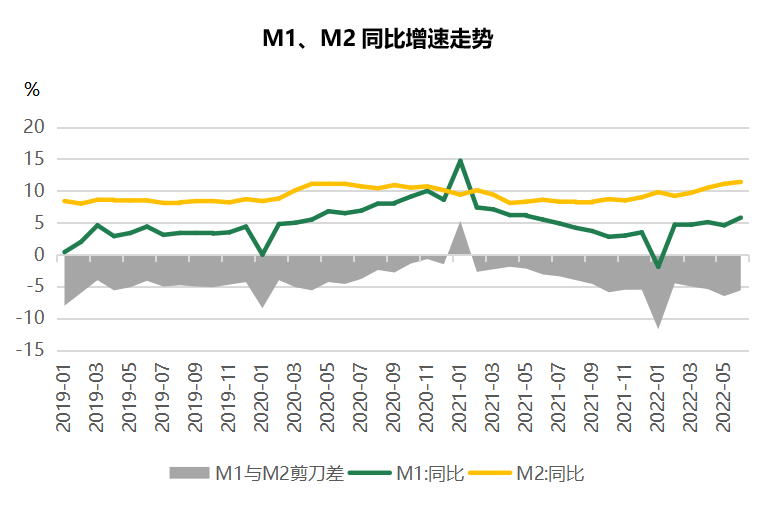

央行数据显示,2022年6月,M1 和M2 分别同比增加5.8%和11.4%,其中,M1同比增速较一季度提升约1个百分点,M2同比增速较一季度提高1.7个百分点。

由于M2提升幅度较M1更强,因此,二季度末M1、M2剪刀差为-5.6%,较一季度又有所扩大,但相比5月份有明显好转。

二季度,以上海为主的多个城市经历了疫情突袭,连续几个月的行业停摆对全国经济产生较大影响。随着6月份疫情好转,多省逐步放松跨省流动,5月25日稳经济大盘电视电话会议后各地积极发布了刺激经济复苏的一揽子政策,6月份以来多城商品房成交显著改善、汽车消费回暖,且6月政府债券发行规模较高,三者均拉动了融资需求。随着当前实体需求开始回暖,M1-M2剪刀差预计将进一步缩小。

二、6月房地产新增贷款出现首次负增长

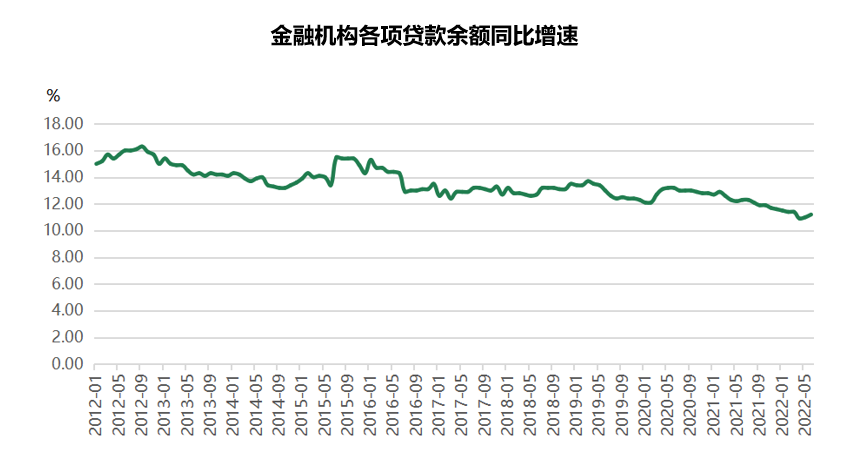

2022年6月末,金融机构各项贷款余额同比增速11.2%,较5月末提升0.2个百分点,但依旧为近20年的同比增速的低洼地。

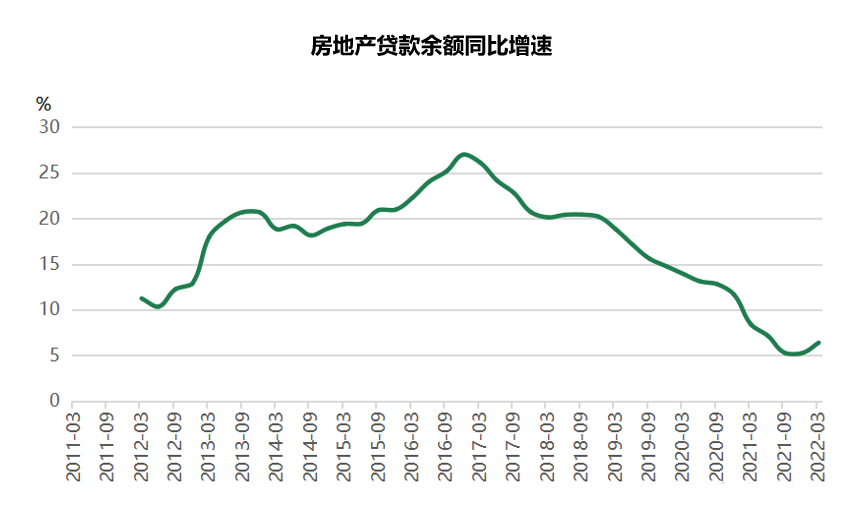

其中,房地产贷款余额53.11万亿元,同比增长4.2%,比一季度末增速低2个百分点,为历史以来增速最缓。同时,新增贷款出现负值,较一季度末减少了1105亿元,为历史以来首次。

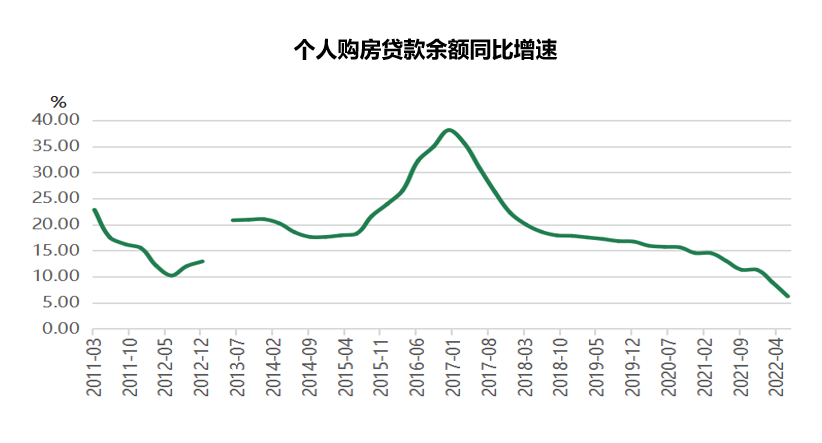

三、个人购房贷款增速降至历史最低

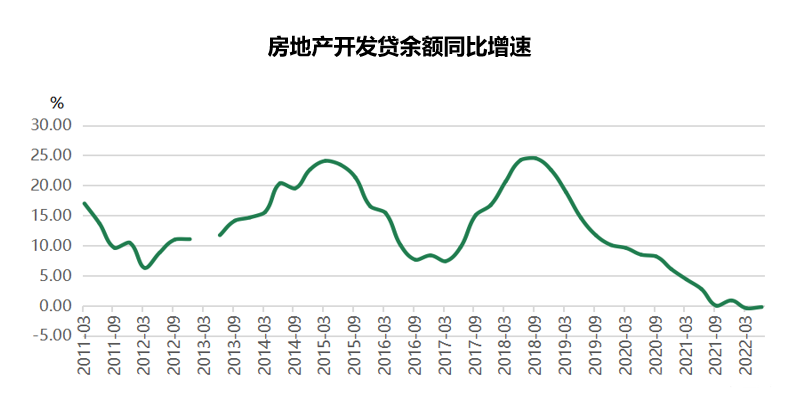

二季度末,房地产开发贷款余额12.49万亿元,同比下降0.2%,增速虽比一季度末降幅收窄,但依旧为负增长,同时开发贷也出现了当月新增额为负的情况,直接导致整个房地产贷款当月新增额为负。另外,个人住房贷款余额38.86万亿元,同比增长6.2%,增速比一季度末低2.7个百分点,增速降至历史最低点。

这与整个二季度房地产市场表现不佳有密不可分的关联,房企销售量整体下滑,受疫情影响开工量明显降低。另外,今年以来两次LPR下调,包括国家对首套房贷下限可比LPR低20个基点的政策发布后,多个城市个人购房房贷利率多次调低,导致部分城市出现了提前还贷潮,也是致使个人贷款同比增速大幅下滑的一大原因。

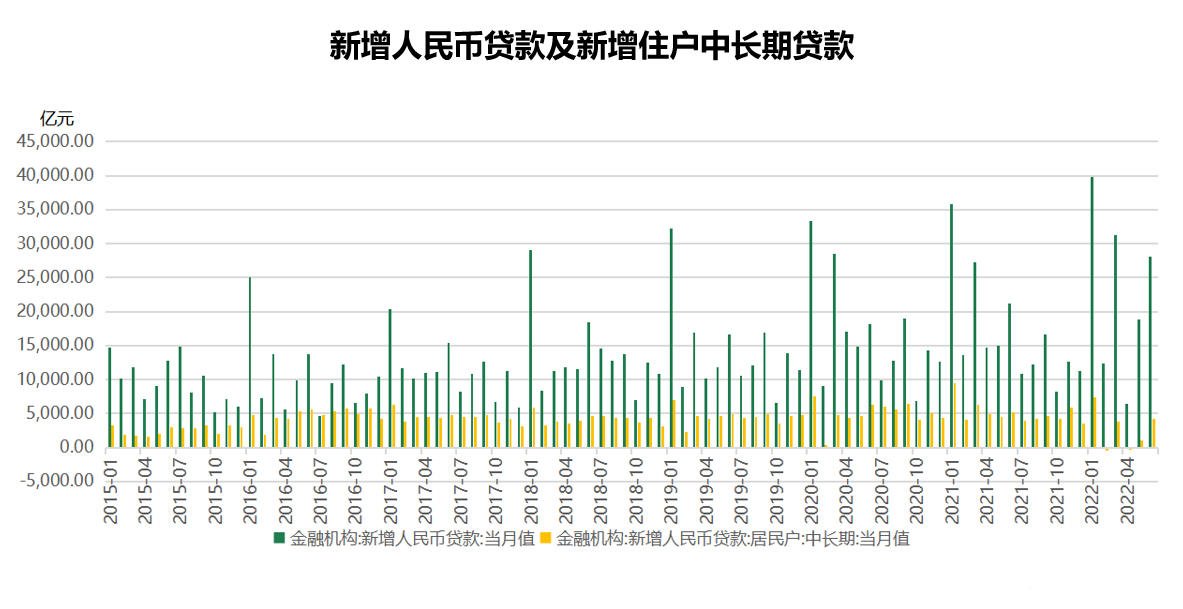

四、6月销售回暖带动人民币贷款余额明显提升

央行数据显示,4、5、6月新增人民币贷款分别为0.65万亿元、1.89万亿元、2.81万亿元,其中,住户中长期贷款4、5、6月分别新增-313亿元、1047亿元、4167亿元。从数据上看,二季度主要受4月份表现所拖累,4月住户中长期贷款新增额又出现了负增长,今年2月也出现了过一次负增长,为2007年有统计以来唯有的两次。这说明居民按揭贷款的偿还量在这两个月高于了新增按揭贷款量。

居民提前偿还房贷能力增强来自多重因素影响,一是消费行为大幅减少,储蓄率处于高位;二是,低风险资产收益率降低,而按揭利率刚性偏高;三是,疫情反复,居民对于未来经济信心和收入增长预期减弱,三个因素叠加造成居民提前偿还房贷的意愿提升。

但从6月份的数据看,人民币贷款余额及居民中长期贷款余额已出现快速提升的态势,其中,居民中长期贷款余额已接近去年第三季度平均值,并且占到当月新增人民币贷款余额的15%,环比提高9个百分点,延续回暖趋势,说明整体市场向好。

6月以来,随着疫情管控措施优化调整,复工复产有序推进,居民线下消费和短贷需求逐步恢复。同时,6月房地产市场销售回暖,带动房贷余额明显提升。同时,地产销售通常滞后房贷利率调整一到二个季度,因此在5月15日,央行将首套房房贷利率下限下调20bp,20日又引导5年期LPR下行15bp后,叠加各地的“因城施策”,预计下半年会迎来市场拐点,同时预计后续地产销售将逐步回暖,有望带动按揭需求继续恢复。

来源:安居客

519

519 8.5万

8.5万