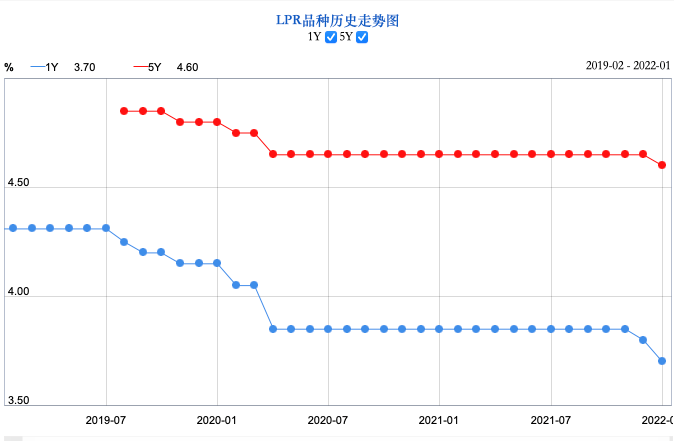

LPR“双降”!信贷环境保持相对宽松 有利于激活合理住房消费需求

【环球网房产报道】1月20日,中国人民银行授权全国银行间同业拆借中心公布,1年期LPR为3.7%,下调10个基点;5年期以上LPR为4.6%,下调了5个基点。

此前,2021年12月20日,央行曾将1年期LPR下调5个基点至3.8%,5年期以上LPR则“按兵不动”,为4.65%。

1年期LPR连续两个月下调,5年期以上LPR则是连续20个月不变之后首次下调,LPR“双降”的背景是什么?又将对房地产市场产生何种影响?

图源:中国人民银行官网

LPR“双降”为2022年稳健偏宽松的货币环境定调

自1月17日央行超预期同时下调了MLF和逆回购利率10个基点;1月18日央行副行长刘国强提到“充足发力,把货币政策工具箱开得再大一些,要迎客上门,主动出击以及靠前发力等”,并表示“降准空间变小了但仍有一定的空间”,市场就一直关注1月20日贷款市场报价利率(LPR)的调降幅度。

如今,1年期及5年期以上LPR同时下降,货币政策的力度符合预期。其中,1年期LPR为3.7%,自去年12月20日回调5个基点后再次下调10个基点;5年期以上LPR为4.6%,较上月回调5个基点。

本次降息恰处于年初,也为2022年货币政策和货币环境定下基调,即释放流动性、降低资金成本和稳定经济增长。对此,贝壳研究院首席市场分析师许小乐认为,“2022年开年全面降息,对全社会所有行业带来普惠性的融资成本下降,同时释放了年内货币环境稳健偏宽松的信号,有助于提振市场预期。”

其中,1年期LPR下降有助于降低企业贷款利率,推动企业综合融资成本稳中有降,有助于激发市场主体融资需求,增强信贷总量增长稳定性。

值得注意的是5年期以上LPR下调5个基点,是连续20个月不变之后首次下调,易居研究院智库中心研究总监严跃进分析,“5年期利率下调和经济下行压力较大有关。这是21个月以来首次出现5年期LPR下调,而上次调整出现在疫情后开复工的关键阶段,即2020年4月份,本次调整也有相似性,和经济下行压力较大有关。此次下调也是在央行持续降准、MLF降息、国外市场加息等大环境下进行的,总体上市场各端对降息的预期较为强烈。”

值得注意的是,分析人士普遍认为,5年期以上LPR下调并不意味房地产定位的变化,房住不炒基调不变。国金证券分析师赵伟就认为,“本次5年期以上LPR下调5个基点,是基于综合考虑激发实体需求、坚持房住不炒定位等多方面的平衡,因此做出了减幅下调。”

中指研究院指数事业部研究副总监陈文静也认为,“本次降息是典型的‘非对称’降息,与房地产相关的5年期LPR下调幅度低于1年期LPR,由此亦可看出,在‘房住不炒’总基调指导下,监管部门对房地产市场的资金改善空间仍持相对谨慎态度。”

而在1月18日举行的2021年金融统计数据新闻发布会上,央行副行长刘国强也明确指出5年期以上LPR并不是特别针对房地产行业,“LPR是一个宏观变量,它的变动不针对具体的行业;也就是说对所有行业也都有影响,是一个总量性的、普惠性的。如制造业中长期贷款、固定资产投资和个人住房贷款等,这些利率定价期限比较长,参考的是5年期的LPR。”

“5年以上LPR是中长期贷款定价的锚,房地产或一定程度受到5年LPR下调的提振,但房价预期、居民收入等约束下,后续情况仍需紧密跟踪。”赵伟认为。

值得注意的是,LPR下调并非新一轮货币宽松周期的终点。经验显示,货币宽松周期多出现经济承压阶段,一般会多次降准降息。因此,并不排除货币政策仍有进一步宽松的可能。对此,华泰证券研究院分析师易峘分析称,“本次LPR下调标志着新的一轮降息周期已开启。在经济下行压力加大以及货币政策靠前发力的背景下,政策有望在一季度加大调整力度,预计后续降息节奏可能会加快。其中,1年期LPR可能还需下调25-45个基点,5年期以上LPR还需下调20-35个基点,才能有效支撑2022年货币信贷增长及阻止利息支出负担上升。”

多地房贷利率调降 利于激活合理住房消费需求

1月20日,贝壳研究院发布重点城市主流房贷利率数据显示:2022年1月,贝壳研究院监测的103个重点城市主流首套房贷利率为5.56%,二套利率为5.84%,均较上月回落8个基点;本月平均放款周期为50天,较上月缩短7天。

实际上,从9月份监管层开始关注到,由于部分城市银行房贷额度收紧、贷款审批时间延长,造成了房企的资金和销售的问题。央行在9月举行的三季度例会上首提“两个维护”:要维护房地产市场的健康发展,维护住房消费者的合法权益。此后,信贷端开始有所放松。

进入12月,监管层再次释放了重大利好,明确支持首套房、改善性住房按揭需求。银保监会强调“重点满足首套房、改善性住房按揭需求”。中央政治局会议、中央经济工作会议提出“支持商品房市场更好满足购房者的合理住房需求,因城施策促进房地产业良性循环和健康发展”。

在这一背景下,各个城市密集调降房贷利率和房款周期。根据贝壳研究院观察,2021年10月以来贝壳50城二手房成交量连续3个月环比增长,12月二手房价格指数环比跌幅出现本轮下行以来的首次收窄,代表市场预期的二手房景气度指数也停止下降;2022年1月以来北京、广州、合肥、宁波等重点城市二手房日均成交量均较去年12月日均水平保持增长。

此外,2022年1月103个重点城市平均房贷利率和放款周期已恢复到去年年中的合理水平。其中59城房贷主流利率环比下调,较上月增加19个,广州、深圳、杭州、南京、苏州等重点城市房贷利率均下调。放款周期方面,64个城市放款周期较上个月缩短。4个一线城市银行放款均加快,广州较上月缩短40天以上,北京平均缩短12天至70天以内。合肥、武汉、杭州、南京、厦门、成都等二线城市平均放款周期均缩短20天以上。

受1月20日央行下调5年以上LPR的提振,行业分析人士普遍认为,后期房地产市场信贷环境将进一步改善。

许小乐认为,“预计年内购房信贷环境保持相对宽松,支持合理住房消费需求的释放,带动市场量价向中枢回归。预计后期更多城市房贷利率下调,信贷环境更加友好,利于合理的住房需求释放,促进房地产业良性循环和健康发展。”

一般而言,房贷利率下调以及信贷环境的改善,可有效提振购房者的置业情绪以及修复市场信心。对此,中指研究院指数事业部研究副总监陈文静认为,“2022年经济要稳,房地产市场也需要继续发挥稳定器的作用,购房者、房企等相关参与主体的市场信心均需要提振。对于房地产行业来说,本次LPR的下调将在缓解企业融资成本、购房者置业成本等方面发挥重要作用。”

陈文静指出,“各地因城施策下,房贷利率(5年期以上LPR基础上的加点数)呈现不同程度下调态势,对购房者置业情绪产生一定积极带动作用。本次5年期以上LPR下调,将进一步引导房贷利率下降,叠加各城市房贷加点数仍有继续下调的空间,房贷利率迎来双降利好(基数和加点数均下降)。有利于降低购房者置业成本,对当前购房者低迷的置业情绪将起到至关重要的提振作用,市场信心有望得到修复。”

此外,LPR的降调还将进一步降低房企的融资成本,也有利于提振房企发展信心。2021年下半年以来,房地产行业良性循环受阻,而企业资金端压力明显加大是其中重要的拖累项。去年四季度,中央及各部委接连释放积极信号,企业融资环境有所改善,相关监管指标也在不断完善。陈文静指出,“主要是央企、国企资金端正在得到有效改善,民企资金端改善效果仍不明显。本次降息将进一步降低民营企业的融资成本,也有利于提振房企发展信心。”

“此次央行降息政策,对于房地产市场将产生积极的影响”,严跃进认为,“从房企角度看,中长期贷款资金成本将进一步降低,进而鼓励房企愿贷敢贷,较好激活房企2022年的投资和新开工意愿。从购房者来说,房贷利率成本进一步下调,将进一步激活合理住房消费需求,活跃交易行情。供给端和消费端的活跃,将促进房地产行业景气度的提升,助力房地产业朝更稳的方向发展。”

来源:环球网房产

796

796 8.9万

8.9万