看懂巴菲特这段话,我花了七年

刚入股市的时候,没有老师指导,周围也没有朋友特别懂股票,只好去新华书店买了一本股票投资入门的书。那本书里面有一章是讲心态和理念的,其中有一段是巴菲特讲述“市场先生”的故事,让我印象深刻,并且反复阅读不下数十遍,直到去年的时候,我才算是真正的明白“市场先生”故事背后的市场逻辑,不知不觉从第一次看到这段话到完全明白,已经七年过去了。

下面就是巴菲特讲述的那个非常经典的“市场先生”的故事。

很久很久以前,我的朋友和老师格雷厄姆曾描述过对市场波动的心态,我认为这种心态对于投资是否成功具有特别重要的意义。你必须想象市场报价来自于一位特别乐于助人的称为“市场先生”的朋友,他是你私人企业的合伙人。“市场先生”每天都会出现,报出一个他既可以买入你的股份也可以卖给你股份的价格。

尽管你们俩的合伙企业具有非常稳定的经济特性,但“市场先生”的报价却有各种可能。因为不幸的是,这个可怜的家伙有感情脆弱的老毛病。有些时候,他心情愉快,而且只看得见对公司发展有利的因素。在这种心境下,他可能会报出非常高的买卖价格,因为他害怕你会盯上他的股份,抢劫他即将获得的利润。在另一些时候,他意志消沉,而且只看得见公司和整个世界前途渺茫。在这种时候,他会报出非常低的价格,因为他害怕你会将你的股份脱手给他。

此外,“市场先生”还有一个讨人喜欢的特点,就是他从不介意无人理会。如果今天他的报价不能引起你的兴趣,明天他再来一个新的报价。但是否交易,严格按照你的选择。在这些情况下,他越狂躁或者越抑郁,你就越有利。

但是,就像舞会上的灰姑娘,你必须留意以下警告,否则一切都会变回到南瓜和老鼠:市场先生是你的仆人,而不是你的向导。你迟早会发现对你有用的是他的钱包,而不是他的智慧。如果某一天他表现的愚蠢之极,那么你既可以不理睬他,也可以乘机利用。但如果你受了他的影响而犯下错误,那结果将会十分悲惨。实际上,如果你不能确定你远远比“市场先生”更加了解你的目标公司并能够正确评估公司价值,那么你还是不要参加股票投资游戏了。就像他们在扑克牌游戏中说的那样:如果你玩了30分钟后还不知道谁是笨蛋,那么你就是那个笨蛋。

我通过多年的投资实践,学习各种投资理论,学习投资发展史,加上央行给出的股票投资地图,逐渐的认识到股价波动背后的规律。

在投资发展史中,人们最初认为股价波动具有随机漫步的特征,到后来人们发现股票价格大致正态分布的特征,再到后来奥斯本发现股票价格具有对数正态分布的特征。结合我的投资实践来看,股价短期的确具有随机漫步的波动特征,但中长期来看也确实是要回归价值。前面这些对股价波动的认知,是统计学和概率论这些应用数学的相关知识在股票投资中的应用和发现。如果再深入研究下去的话,为什么是对数正态分布呢?因为股票这种证券的内在价值是随着上市公司的业绩增长而变动的,那么上市公司的业绩增长是以指数方式增长的,因此股票价格呈现对数正态分布就非常容易理解了。

这就是从数学,或者说应用数学的角度来看股价波动背后的规律,我们只要掌握了公司的内在价值,基本上低于内在价值买入,长期来看必然赚钱。所以对上市公司进行成功的定价,就显得非常重要,这也就是巴菲特故事中所说的“你要远远比市场先生更加了解你的目标公司的价值”。

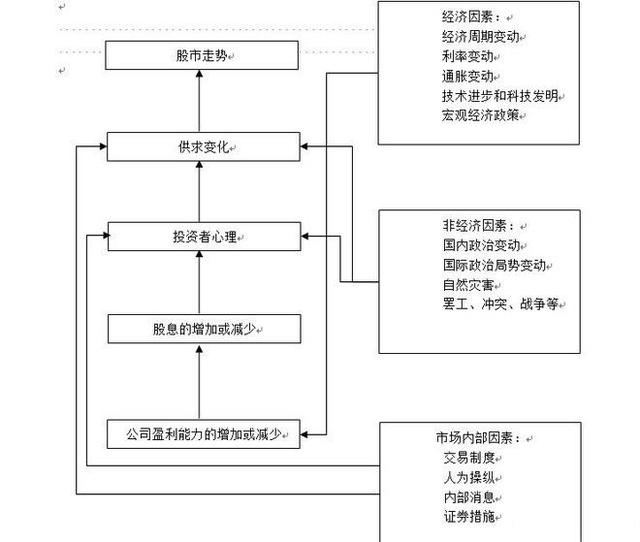

如果我们从股票本质的角度来理解股价波动,那么会是一种什么情形呢?股票本质上是一种有价证券,它的价值就是未来现金流的贴现,于是,股票的价格就成了其未来现金流贴现的现值。那么股票价格变动即是现值的变动,现值的变动自然是因为未来现金流贴现的预期发生了变化,因此,一切导致未来现金流贴现的预期发生变化的因素都会改变现金流贴现,也即改变股票价格。我在这里就借用央行给出的股票投资地图(如下),给大家逐渐展开。在经济因素之中,不管是经济周期的变动,还是利率的变动,还是技术进步,亦或是其他相关的宏观经济政策的变动,甚至图中没有提到的行业竞争格局的变化,只要能够影响公司盈利能力的因素都是影响股票未来现金流贴现预期的因素,股价都会因此发生较大的变化。经济因素导致现金流贴现预期改变的,我们称之为基本面因素改变导致的预期改变。

除了基本面因素改变导致的预期改变之外,我们还看到了许多其他因素导致的预期改变。比如,国内外政局变动,自然灾害,罢工、冲突、战争等非市场因素也会通过投资者的心理变化以及股市供求关系的变化而导致股价发生变化。2011年3月11日,日本福岛地震带来的核泄漏就导致了A股的下跌,人们担心是否会影响我们国家沿海的安全,以及中国核电工业的发展,这些预期的改变自然会导致股票价格的下跌。此外,央行在图中(上图)还提到市场内部的因素,比如交易制度的变化,人为操作的因素,内部消息,或者证券措施等等都会通过影响投资者心理和供求关系来影响股价的变动。2016年1月份的熔断就是交易制度变化,熔断制度刚刚推出就碰到了股票市场因为外汇波动而导致的下跌,一旦接近5%的熔断警戒线,大家都害怕熔断之后失去流动性而无法交易,于是纷纷抛出股票,进而加剧市场的快速下跌,从而导致股灾以来的第三次千股跌停。

上面谈到就是股票价格波动的预期理论,除此之外,我认为索罗斯的反身性理论和有效市场理论同样非常重要。

索罗斯认为,金融市场与投资者的关系是,投资者根据掌握的资讯和对市场的了解,来预期市场的走势并据此行动,而其行动事实上也反过来影响、改变了市场原来可能出现的走势,二者不断地相互影响。

前牛市,就是2014-2015年的大行情其实就是一波反身性理论得到很好验证的一波行情。就问两个问题,答案就不言自明。请问,行情起来之前经济变好了吗?没有。请问,行情起来之后企业盈利改善了吗?没有。那市场为什么涨了呢?就是因为经济差,央行放松了货币,投资者对改革的预期很高,所以市场就开始自作多情,刚开始还仅仅是有点躁动而已,一直保持着理性的姿态,在券商狂拉的时候,中小创还保持淡定,那时候市场流传着两句话:“熊市里赚的钱,牛市里亏光了”,“满仓踏空”。过完年二月份之后,这个市场算是控制不住了,场外资金纷纷进场,不知不觉成了自我预期实现的经典行情。

即使在2005-2007年那波有业绩支撑的行情里面,开始是经济和业绩驱动,到后来就慢慢的变得越来越离谱了,最后就完全演化成自我预期实现了,如果不是监管层叫停基金募集资金,一定会出现比6124更加高的高点。

看完反身性理论是不是觉得很有意思,但是因为每个参与的投资者都是市场的一份子,如果让你理性的在高位退出需要不仅需要非常冷静的头脑,还需要强大的逆向思维,乃至满足的心态和恐高恐贵的情绪。理解起来不难,难的是你真正做得到。

接下来,我们再谈谈有效市场理论。

1965年,尤金法玛发表了一篇《股票市场价格行为》的论文,并于1970年对该理论进行深化并提出有效市场假说。这个理论假设参与市场的投资者有足够的理性,能够迅速对所有市场信息作出合理反应。有效市场假说理论认为,在一个充满信息交流和信息竞争的社会里,一个特定的信息能够在股票市场上迅即被投资者知晓。随后,股票市场的竞争将会驱使股票价格充分且及时的反映该信息,从而使得投资者根据该信息所进行的交易不存在非正常报酬,而只能赚取风险调整的平均市场报酬率。

上面的说法有点学术,总结起来可以这么说,当大量的市场参与者有足够的理性,并能够迅速对所有市场信息作出合理反应的情形下,他们的竞争会导致市场始终处于一个有效的状态,即单个股票的市场价格反映了已经发生的和预期即将发生的事情,任何试图通过买入“低估”的股票,待其回归“内在价值”后卖出的分析都是徒劳的。也就是说在有效市场的状况下,“捡漏”是不可能的。

接下来讲讲“路边苦李”和“郊外甜李”的故事。古时候一个叫“王戎”的小孩,有次和其他小朋友出去玩,在大路边上看到结满了李子的李子树,许多小朋友看到后就跑去摘李子吃,唯独王戎一动不动。有人问他为何不去摘李子,他说,李子长在大路边而无人摘,必苦也。小朋友摘来一尝,果然苦的,这件事情就当做寓言故事传开了——李子生于大路边上无人摘,必苦也。第二年,王戎和小朋友去郊外玩,在路边上同样碰到结满李子的李子树,别的小朋友都对李子视而不见,唯独王戎上前摘了一颗尝试,结果很甜。小朋友纷纷询问,“路边的李树,难道不苦吗?”王戎说,“虽然路边的李树可能是苦的,但这里是郊外啊,郊外的路边毕竟人迹罕至,还是要尝一尝才会知道嘛!”

这两个故事很好的诠释了有效市场理论,市场的有效与否,其实和这两个故事是一样的。如果这个市场是大路边上的李子,人人经过而无人摘,必苦也!如果这个市场是郊区小路边上的李子,人迹罕至,则可尝试也!换成市场上的话来说就是市场的参与者非常多的时候(牛市中后期),市场的有效性就会**加强,你也很难从市场捡漏赚到钱;反而等到熊市末期的时候,市场参与者**减少,普遍悲观的时候,这个时候市场通常都是低效的状态,你就可以从容的找到赚钱的机会。

最后,重新回到巴菲特讲述的“市场先生”的故事,故事中提到三个重点:一个是理解市场的波动非常重要,一个是要比“市场先生”更懂你投资标的的内在价值,一个是做市场先生的主人。

关于市场波动,无论是从统计学还是概率论角度来看这个市场,股价围绕内在价值的波动是一个客观而无法改变的事实,而且由于未来现金流贴现包含了许多可变的预期,任何改变市场预期的因素都会引起波动。

关于比“市场先生”更懂投资标的的内在价值,这个需要你具有专业的定价能力,需要你看得懂财务报告,懂得公司的行业地位和竞争力,懂得公司的发展战略、日常经营和相关风险。当你有了更专业的定价能力之后,市场价格的波动才意味着机会而不是风险。

关于做“市场先生”的主人,当你搞的清楚股票价格客观波动背后的预期理论,你就知道为什么股票价格会波动;当你搞的清楚有效市场理论,你就知道股票价格为什么会高估,为什么会低估,什么时候该买什么时候该卖;当你搞的清楚反身性理论,你就知道不需要赚最后一个铜板,而应该提前撤离市场,成为真正的“市场先生”的主人。

一段哲人语,七年辛酸泪;不吝传箴言,愿君早知会。

作者:南山无竹

771

771 37.1万

37.1万